- Nel 2016 gli acquisti immobiliari crescono del 18,4%, superando 1 mln di scambi Torino, Bologna, Genova e Milano guidano il mercato delle abitazioni

- Terzo anno consecutivo in positivo per il mercato italiano del mattone che fa registrare una crescita a doppia cifra, superando il milione di immobili compravenduti: un risultato che non veniva raggiunto dal 2011. Con un incremento del 16,4% degli scambi nell’ultimo trimestre dell’anno, il 2016 chiude infatti con un +18,4%.

- Nell’anno appena trascorso, l’incremento più alto ha interessato il settore produttivo (+22,1%), seguito dalle pertinenze (+19,2%), dal residenziale (+18,9%), dal commerciale (+16,6%) e dal terziario (+12,5%).

- Tra le grandi città il mercato delle abitazioni è stato particolarmente vivace a Torino, che incrementa le compravendite del 26,4% rispetto al 2015, a Bologna (+23,7%), Genova (+22,9%) e Milano (+21,9%).

È il quadro che emerge dall’ultima Nota dell’Osservatorio del mercato immobiliare dell’Agenzia delle Entrate, che fornisce un’analisi dell’andamento del

mattone nel IV trimestre del 2016 e fornisce una sintesi dell’intero anno appena trascorso.

Abitazioni, mutui e pertinenze

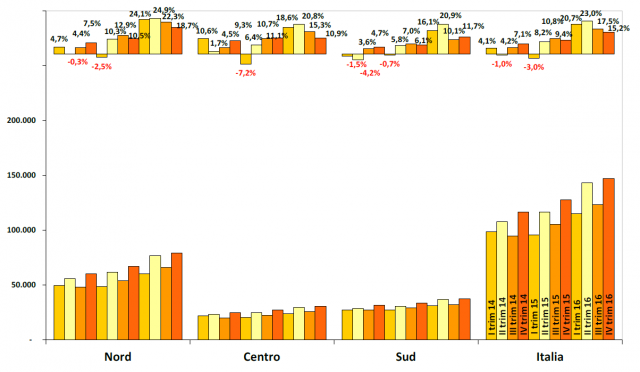

Nonostante un leggero rallentamento dei tassi di crescita nella seconda parte dell’anno, specialmente nelle regioni centrali e meridionali, il 2016 segna un importante risultato nelle compravendite delle abitazioni, con un +18,9% e 528.865 unità immobiliari scambiate.

La crescita è sostanzialmente omogenea, sia nei comuni capoluogo (+18,7%) che in quelli non capoluogo (+19,1%).

Rispetto al 2015 aumenta anche l’acquisto della nuda proprietà (+11,5%), più accentuata nei comuni non capoluogo (+12,5%) rispetto ai capoluoghi (+ 9,5%), mentre un forte rialzo si registra negli acquisti tramite mutuo ipotecario, che aumentano del 27,3%.

Coerentemente con la diminuzione dei tassi di interesse e la stabilità del capitale erogato medio per unità, scende del 4% rispetto al 2015 la rata mensile iniziale, portandosi a livello medio nazionale che si aggira sui 570 euro.

Sono in linea con il settore residenziale anche le compravendite delle pertinenze (+19,2%), riconducibili in larga parte ad immobili al servizio delle abitazioni, come cantine, box e posti auto, che hanno raggiunto 411.003 transazioni.

Torino guida la classifica nel residenziale

Tra le otto principali metropoli italiane, il 2016 premia la performance del mercato delle abitazioni di Torino, che con 12.342 compravendite cresce del 26,4% rispetto all’anno precedente. Superano oltre 20 punti

percentuali di rialzo anche Bologna (+23,7%), Genova (+22,9%), Milano (+21,9%), mentre mostrano una crescita più contenuta Napoli (+17,1%), Firenze (+16,0%) e Roma (+10,6%).

Palermo si rivela il mercato residenziale meno dinamico, con 4.795 scambi, pari al +9,2%.

L’andamento di negozi, uffici e capannoni industriali

Il 2016 fa segnare a livello nazionale variazioni positive per tutti i comparti e per tutti i trimestri di rilevazione. Tra i settori del mercato non residenziale, le compravendite di uffici e istituti di credito segnano una crescita del 12,5% e 9.946 transazioni, anche se l’andamento annuo ha mostrato oscillazioni più evidenti rispetto agli altri comparti.

Il settore commerciale ha registrato un’inversione di tendenza, con tassi costantemente positivi e stabilmente a doppia cifra sull’intero territorio nazionale.

In particolare sono state scambiate 30.586 unità, con un incremento del 16,6% rispetto al 2015. Il settore produttivo (capannoni e industrie) ha prodotto, infine, la crescita più significativa, in termini percentuali, all’interno del comparto non residenziale, con un +22,1% e 11.287 transazioni.

Analizzando l’andamento del mercato residenziale per macroaree geografiche si vede anche nell’ultimo trimestre dell’anno, a trainare il settore è il Nord (+18,7%), con 7-8 punti percentuali in più rispetto alle altre due macro aree. Si può notare, in ogni caso, un rallentamento dei tassi di crescita nella seconda parte dell’anno.

Analizzando l’andamento del mercato residenziale per macroaree geografiche si vede anche nell’ultimo trimestre dell’anno, a trainare il settore è il Nord (+18,7%), con 7-8 punti percentuali in più rispetto alle altre due macro aree. Si può notare, in ogni caso, un rallentamento dei tassi di crescita nella seconda parte dell’anno.